🎬 本文編輯:FM Studio 內容團隊

FM Studio 專業財經媒體。我們深耕全球金融市場趨勢與數位理財研究,核心任務是為讀者提供專業、簡潔且穩重的市場洞察。透過系統化的數據分析與層次清晰的視覺呈現,協助投資者在複雜的資訊流中掌握真實的價值邏輯。

免責聲明: 本文針對 2026 年最新市場環境編寫,旨在提供理財知識氛圍與金融教育參考。內容不構成個人化投資建議,金融交易具備風險,決策前請務必獨立評估。

在 2026 年充滿變數的全球經濟環境下,單一投資標的往往難以抵禦市場波動。FM Studio 觀察到,許多新手投資者常將「買股票」誤認為「投資」,卻忽略了系統性風險的管理。事實上,建立一個穩健的投資組合 (Investment Portfolio) 才是長期資產增值的關鍵。本文將深入淺出地定義投資組合,比較其與資產配置的差異,並提供 2026年最新的資產配置範例,助您從零開始打造專屬的財富堡壘。

投資組合是什麼?它與資產配置有何不同?

簡單來說,投資組合是指投資者持有的所有資產的集合,這些資產可能包含股票、債券、現金、房地產甚至是加密貨幣。根據 Investopedia 的定義,投資組合的核心目的在於透過多樣化持有來最大化預期回報並最小化風險。

💡 觀點:投資組合 vs. 資產配置

許多人常混淆這兩個概念。FM Studio 的分析如下:

- 資產配置 (Asset Allocation): 是「戰略」,決定資金在不同資產類別(如 60% 股票、40% 債券)之間的分配比例。這是影響長期報酬最關鍵的因素。

- 投資組合 (Portfolio): 是「戰術執行」,是資產配置的具體呈現結果(例如持有台積電股票 + 美國公債 ETF)。

若您想深入了解如何根據 2026 年的趨勢調整策略,可以參考我們的 2026 年投資組合規劃指南。

根據著名金融研究(如 Vanguard 先鋒集團報告),長期來看,投資組合的波動性與報酬率,超過 90% 取決於「資產配置」的決策,而非個別選股的時機。因此,新手的第一步不應是選股,而是決定配置比例。

新手建立投資組合的 5 大實操步驟 (Step-by-Step)

建立投資組合並非遙不可及,FM Studio 建議新手遵循以下標準化流程,將複雜的投資決策簡化為可執行的步驟:

Step 1:設定明確的理財目標

您的資金用途是什麼?是為了 3 年後的購屋頭期款(短期),還是 20 年後的退休金(長期)?目標年限將直接決定您的風險承受度。

Step 2:評估風險屬性

誠實面對自己:當市場下跌 20% 時,您會感到恐慌並拋售嗎?如果答案是肯定的,您可能屬於保守型投資者。透過 臺灣證券交易所 等機構提供的風險屬性測驗,可以更客觀地了解自己的定位。

Step 3:選擇資產類別

常見的資產類別包括:

- 股票 (Stocks): 高風險、高潛在報酬,負責驅動資產增長。

- 債券 (Bonds): 低風險、固定收益,負責穩定波動,如美國公債。

- ETF (指數股票型基金): 分散風險的最佳工具。關於 ETF 與個股的詳細比較,請參考 ETF跟股票差在哪?風險與費用全面比較。

Step 4:決定資產配置比例

這是最核心的一步。根據 Step 2 的結果,將資金按比例分配。例如:積極型可採 80% 股票 + 20% 債券。

Step 5:定期再平衡 (Rebalancing)

隨著市場漲跌,原始設定的比例會偏移(例如股票大漲變成 90%)。您需要每年檢視一次,賣出部分獲利資產,買入低估資產,將比例拉回初始設定。

「再平衡」是投資組合的紀律體現。它強迫投資者「買低賣高」,克服人性貪婪與恐懼。根據我們的回測數據,定期再平衡的投資組合在經歷 2008 年金融海嘯與 2020 年疫情崩盤時,恢復速度顯著快於未管理的帳戶。

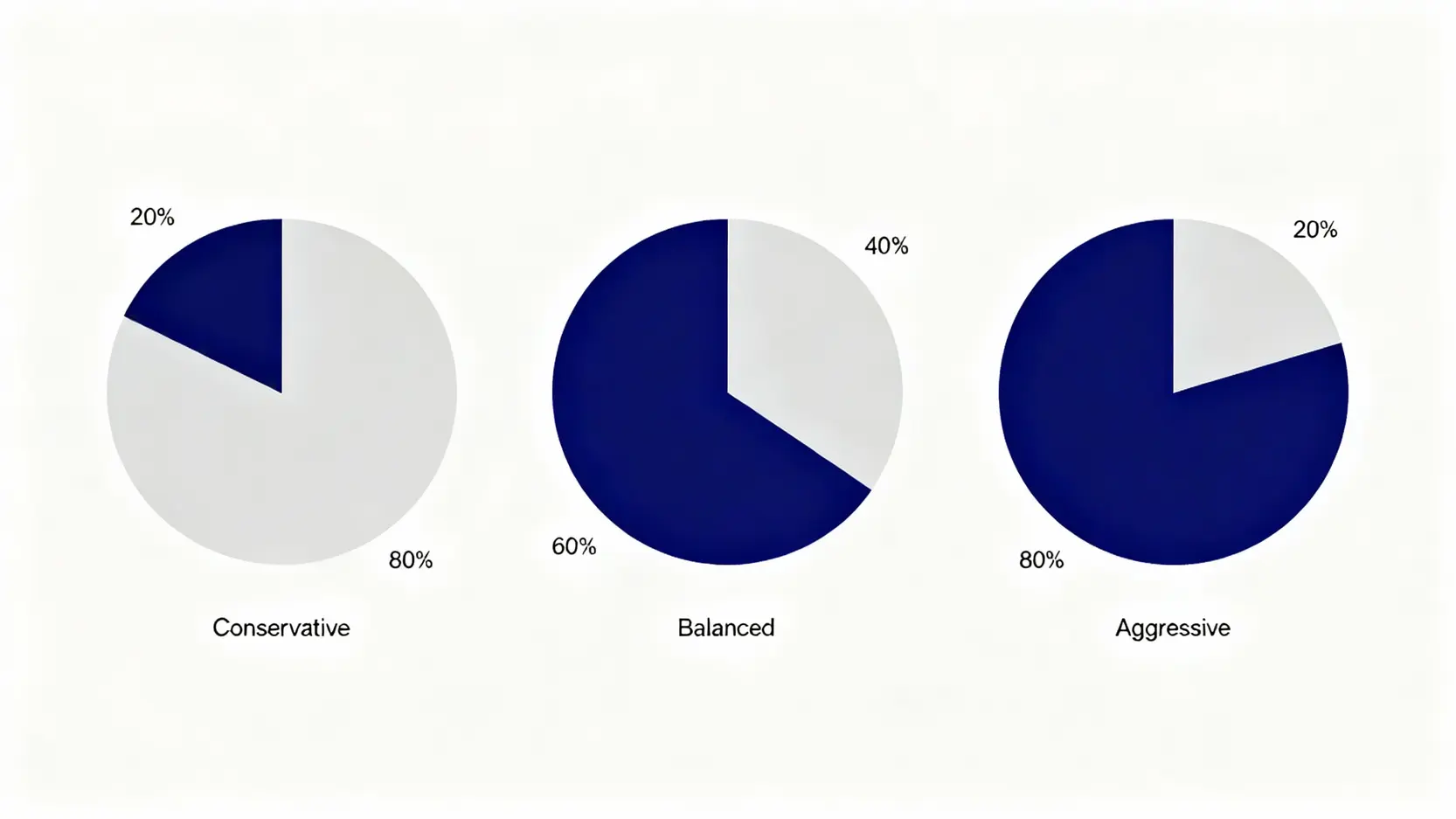

📊 實戰範例:3 種常見的資產配置策略比例表

為了讓讀者更有概念,FM Studio 根據不同風險屬性,整理了以下三種經典的投資組合配置範例。這些數據基於 2025 年的市場常態進行優化建議。

| 投資者屬性 | 配置策略 (股:債) | 適合對象 | 具體標的範例 |

|---|---|---|---|

| 保守型 (Conservative) | 20% : 80% | 退休族、短期內需用錢者 | 全球債券 ETF、定存、防禦型高股息股 |

| 穩健型 (Balanced) | 60% : 40% | 一般上班族、累積資產階段 | S&P500 ETF (如 VOO)、投資級公司債 |

| 積極型 (Aggressive) | 80% : 20% | 年輕族群、風險承受度高者 | 全市場股票 (如 VTI)、科技股 ETF (如 QQQ) |

如果您對 ETF 的具體選擇感興趣,可以參考這篇 2026 年台灣小資族必看的 ETF 投資指南,裡面有更詳細的標的分析。

值得注意的是,所謂的「具體標的」並非固定不變。在 2026 年,隨著 AI 產業成熟與降息循環,我們建議積極型投資者可以適度增加科技成長股的權重,但穩健型投資者則應堅守全市場指數投資,避免追高殺低。

投資組合常見的 3 大誤區

1. 誤把「分散標的」當作「分散風險」

如果您買了 10 檔股票,但全部都是科技股,這不叫分散風險。真正的分散風險(Diversification)是指持有「相關性低」的資產(例如股票跌時,債券通常會漲),這才能有效降低整體波動。

2. 忽略交易成本與費用

頻繁更換投資組合內容會產生大量手續費與稅務成本,長期下來會嚴重侵蝕複利效果。對於 ETF 投資者,選擇低內扣費用的標的至關重要。更多關於美股 ETF 的推薦與費用分析,可參閱 美股 ETF 推薦 2025 指南。

3. 情緒化操作

市場大跌時不敢進場,大漲時才想追高,這是散戶最致命的傷。一個好的投資組合策略,應該要有明確的「再平衡」紀律,幫助您在市場恐慌時保持理性。

FAQ:投資組合常見問題

Q1: 資金很少也可以建立投資組合嗎?

當然可以。現在透過零股交易或定期定額,每個月幾千元就能買入涵蓋全球市場的 ETF,輕鬆建立多元配置的投資組合。

Q2: 多久需要檢視一次投資組合?

FM Studio 建議每半年或一年檢視一次即可。過度關注短期波動反而容易導致錯誤決策。

Q3: 投資組合一定要有債券嗎?

不一定,但強烈建議配置。雖然債券報酬率通常低於股票,但它在股災時能提供強大的緩衝保護,是穩定資產淨值的定海神針。

總結來說,建立投資組合是邁向財務自由的必經之路。透過科學化的資產配置、嚴格的紀律執行,您將能在 2026 年及其後的市場中,穩健地積累財富。欲了解更多關於全球市場的動態與數據,建議參考 國際貨幣基金組織 (IMF) 的經濟展望報告,以獲得更宏觀的視野。